Tăng cường thực thi hiệu quả các thể chế chính sách để ổn định sự cân bằng của ngành tài chính - ngân hàng

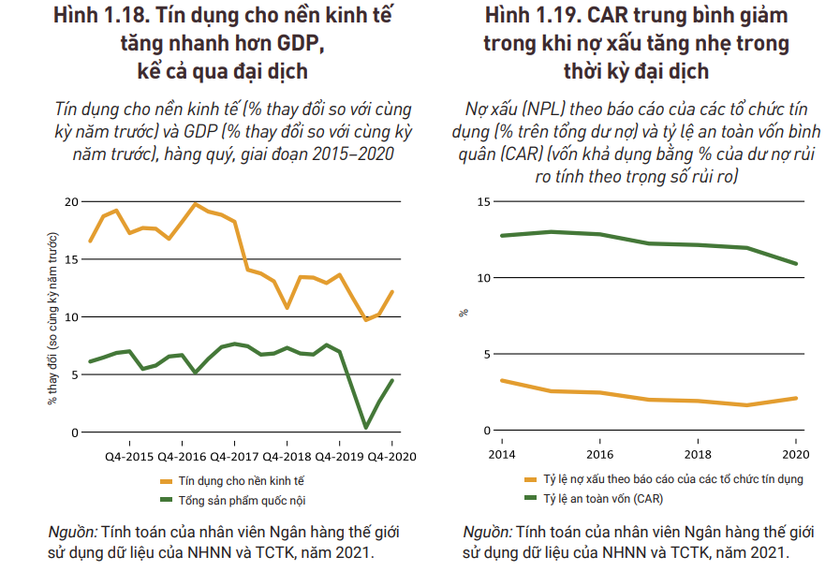

Theo báo cáo của World Bank, ngành Tài chính Việt Nam phát triển về khả năng cung cấp tín dụng cho khu vực tư nhân với 130% GDP, đạt mức cao nhất trong số các nước có thu nhập trung bình. Tuy nhiên, ngành này còn kém phát triển ở cấp độ hộ gia đình và doanh nghiệp.

Toàn cảnh buổi tọa đàm.

Cũng trong Báo cáo Cập nhật Đánh giá Quốc gia Việt Nam năm 2021 với chủ đề "Để Việt Nam tươi sắc đào xuân: Cải cách thể chế hướng tới thực thi hiệu quả" vừa công bố này, Ngân hàng Thế giới (World Bank) cho rằng, thị trường vốn bị tác động tiêu cực do dịch COVID-19. Chỉ số thị trường chứng khoán TP.HCM đã tăng gấp đôi trong khoảng thời gian từ tháng 4/2020 đến tháng 5/2021, trong khi quy mô thị trường trái phiếu tiếp tục tăng do các đợt phát hành gần đây của cả Chính phủ Trung ương và doanh nghiệp tư nhân.

Nguồn: Tính toán của nhân viên Ngân hàng thế giới sử dụng dữ liệu của NHNN và TCTK, năm 2021

Ngoài ra, World Bank cho rằng, biến đổi khí hậu cũng được coi là một rủi ro cho ngành Tài chính ở Việt Nam. Tuy nhiên, hiện vẫn chưa có đánh giá về các rủi ro tiềm ẩn.

Đại dịch đã làm gia tăng thêm sự cần thiết phải giải quyết rủi ro và bất ổn tài chính, điều tiết tốt hơn thị trường vốn trong nước và thúc đẩy hơn nữa tài chính toàn diện. Theo đó, World Bank đưa ra 3 định hướng giải pháp để khắc phục cân bằng sự ổn định của ngành tài chính và thị trường vốn, bao gồm:

Thứ nhất, cải thiện giám sát ngân hàng. Ngân hàng Nhà nước cần giám sát chặt chẽ chất lượng tài sản của toàn bộ khu vực ngân hàng và từng ngân hàng thông qua giám sát dựa trên rủi ro, bao gồm cả việc xây dựng hệ thống cảnh báo sớm đi kèm với lộ trình đi kèm với các biện pháp giảm và giãn nợ.

Ngoài ra, cần tăng cường nhiệm vụ của Ngân hàng Nhà nước trong việc ban hành các quy định và thực hiện giám sát an toàn, bao gồm: giải quyết các vấn đề nợ xấu tiềm ẩn và phát triển thị trường mua bán nợ thương mại hiệu quả (bao gồm cả mua bán nợ xấu).

Thứ hai, tiếp tục đa dạng hóa thị trường vốn đồng thời cải thiện tính minh bạch và cơ sở hạ tầng thị trường. Việc mở rộng thị trường cần được thực hiện bằng cách thực thi các tiêu chuẩn cao về công bố thông tin, đặc biệt là trên thị trường trái phiếu doanh nghiệp, vì thông tin đáng tin cậy và dễ tiếp cận là điều cần thiết để thúc đẩy và duy trì niềm tin của nhà đầu tư.

Bên cạnh đó, cần xem xét tính dễ bị tổn thương của lĩnh vực tài chính trước các rủi ro về biến đổi khí hậu và môi trường (cũng như các lựa chọn chính sách và quy định tiềm năng để giảm thiểu và quản lý rủi ro), cũng như các cơ hội phát triển thị trường tài chính theo chiều sua để huy động tài chính xanh trên quy mô lớn.

Thứ ba, cần tăng cường tài chính toàn diện thông qua số hóa các dịch vụ tài chính và khuyến khích sự tham gia của các công ty công nghệ tài chính (fintech) cũng như qua triển khai hệ thống thanh toán điện tử trên toàn quốc và các giải pháp sáng tạo khác.

Việc Chính phủ cho phép khởi động dự án thí điểm thanh toán qua tài khoản viễn thông (mobile money) trên toàn quốc vào tháng 3/2021. Đây là một bước tiến quan trọng, nhưng sẽ đòi hỏi sự hợp tác chặt chẽ giữa các nhà mạng và các ngân hàng thương mại.

Theo các chuyên gia, sự phát triển và cân bằng trong ngành tài chính cần được bổ sung bằng việc cải thiện tổng thể về hiệu quả và giám sát hệ thống thanh toán, cũng như nâng cao hiệu biết về tài chính - bao gồm thông qua các chương trình giáo dục và bảo trợ xã hội.

Bình luận

Thông báo

Bạn đã gửi thành công.

Đăng nhập để tham gia bình luận

Đăng nhập với

Facebook Google