Lãi suất cho vay sẽ ra sao khi lãi suất huy động đồng loạt tăng?

Dù tăng lãi suất điều hành, Ngân hàng Nhà nước cho biết sẽ vận động các tổ chức tín dụng đổi mới công nghệ, tăng hiệu quả quản trị, cắt giảm chi phí để giữ ổn định mặt bằng lãi suất cho vay.

Lãi suất huy động đồng loạt tăng. Ảnh: Vietnam+

Sau khi trần lãi suất tiền gửi ngắn hạn được Ngân hàng Nhà nước điều chỉnh từ 4% lên 5%/năm, hàng loạt ngân hàng đã nhanh chân điều chỉnh biểu lãi suất từ ngày 23/9. Điều này làm dấy lên lo ngại lãi suất cho vay khó giữ được ở mức thấp và sẽ làm tăng chi phí cho khách hàng.

Lãi suất huy động đồng loạt tăng kịch trần

Ngân hàng Thương mại cổ phần Sài Gòn-Hà Nội (SHB) vừa tăng mạnh lãi suất huy động các kỳ hạn từ 1 tháng đến dưới 6 tháng thêm 0,8%-0,9%/năm so với trước đó, dao động từ 4,2%-4,9%/năm. Lãi suất huy động vốn bằng VND các kỳ hạn dưới 1 tháng cũng tăng lên mức tối đa 0,5%/năm.

Đối với các kỳ hạn dài hơn, lãi suất tiền gửi tại SHB tăng thêm 0,4%-0,5%/năm lên dao động từ 5,73-7,35%/năm. Mức lãi suất cao nhất đang áp dụng tại SHB là 8,1%/năm cho chứng chỉ tiền gửi phát lộc kỳ hạn 8 năm và 7,9%/năm cho sản phẩm này kỳ hạn 6 năm.

Tương tự, biểu lãi suất tiền gửi áp dụng cho khách hàng cá nhân từ ngày 23/9 của Ngân hàng Thương mại cổ phần Sài Gòn (SCB) cũng đã được điều chỉnh tăng mạnh ở các kỳ hạn ngắn dưới 6 tháng theo trần lãi suất Ngân hàng Nhà nước cho phép.

Trong đó, lãi tiền gửi không kỳ hạn tại nhà băng này đã tăng từ 0,2%/năm lên kịch trần 0,5%/năm cho phép. Lãi tiền gửi kỳ hạn 1-5 tháng trước đó được SCB trả lãi suất ở mức 4%/năm nay cũng tăng lên 4,9%/năm với kỳ hạn 1 tháng và kịch trần 5%/năm với kỳ hạn 2-5 tháng. Như vậy, biểu lãi suất tiền gửi tiết kiệm ngắn hạn tại SCB đã tăng tới 1% trong đợt điều chỉnh này.

Ngân hàng Thương mại cổ phần Kiên Long (Kienlongbank) cũng điều chỉnh tăng lãi suất tiền gửi khách hàng cá nhân dưới 6 tháng lên mức trần 0,5%/năm (không kỳ hạn) và 5%/năm (kỳ hạn 1-5 tháng). So với đầu tháng Chín, các mức lãi suất này của Kienlongbank đã tăng 0,3%-1%.

Không chỉ có SHB, SCB, Kienlongbank mà một số ngân hàng khác như Ngân hàng Thương mại cổ phần Á Châu (ACB), Ngân hàng Thương mại cổ phần Xuất nhập khẩu Việt Nam (Eximbank), Ngân hàng Thương mại cổ phần Bắc Á (BAC A BANK), Ngân hàng Thương mại cổ phần Bản Việt (Viet Capital Bank) cũng có mức điều chỉnh từ 0,2%-0,5%.

Hồi đầu tháng Chín, hầu hết các ngân hàng thương mại đều điều chỉnh tăng lãi suất huy động và hiện mức lãi suất cao nhất niêm yết tại các ngân hàng thương mại cổ phần đã lên tới 7,0%-7,5%/năm áp dụng cho kỳ hạn 15-16 tháng.

Các chuyên gia của Công ty Chứng khoán VNDirect dự báo lãi suất tiền gửi có thể tăng thêm 0,3%-0,5% từ mức hiện tại trong những tháng cuối năm 2022. Theo đó, lãi suất tiền gửi 12 tháng của ngân hàng thương mại (bình quân) tăng lên mức 6,1%-6,3%/năm vào cuối năm 2022.

Sang năm 2023, chuyên gia VNDirect cho rằng đà tăng lãi suất tiền gửi sẽ duy trì do Ngân hàng Nhà nước tăng lãi suất điều hành để kiềm chế lạm phát, ổn định tỷ giá đồng thời ngân hàng thương mại tăng nhu cầu huy động vốn để tài trợ cho hoạt động cho vay trong bối cảnh nền kinh tế phục hồi mạnh mẽ.

Vì vậy, lãi suất huy động có thể tăng thêm 50 điểm cơ bản trong năm 2023, theo đó lãi suất tiền gửi 12 tháng của ngân hàng thương mại (bình quân) tăng lên mức 6,6%-6,8%/năm vào cuối năm 2023.

Cũng theo chuyên gia VNDirect, tính tới ngày 14/9, lãi suất tiền gửi kỳ hạn 3 tháng và lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại cổ phần tư nhân đã tăng mạnh lần lượt là 44 điểm và 51 điểm cơ bản so với thời điểm cuối năm 2021.

Trong khi đó, lãi suất tiền gửi tại các ngân hàng thương mại cổ phần Nhà nước tăng chậm hơn đáng kể tương ứng lần lượt là 3 điểm và 7 điểm cơ bản so với thời điểm cuối năm 2021.

Không còn lãi suất thấp

Trên thực tế, việc lãi suất huy động đã tăng trong một thời gian dài nên lãi suất cho vay cũng bắt đầu tăng.

Công ty cổ phần Chứng khoán Rồng Việt (VDSC) dự báo lãi suất cho vay chịu áp lực điều chỉnh tăng mạnh hơn trong nửa cuối năm 2022 và sang cả năm 2023 do dư địa tín dụng hạn hẹp, lãi suất huy động đã tăng khá nhiều và sẽ còn tăng tiếp trong nửa cuối năm, cùng với thanh khoản hệ thống không dồi dào do ưu tiên ổn định tỷ giá và kiềm chế lạm phát.

Phân tích của VDSC cho thấy các loại lãi suất trên thị trường đều đã tăng trừ lãi suất điều hành. "Do lãi suất điều hành mang tính định hướng nên việc tăng mạnh lãi suất có thể sẽ ảnh hưởng tiêu cực đến triển vọng tăng trưởng kinh tế năm 2023. Tuy nhiên, nếu kiềm giữ lãi suất điều hành thì áp lực từ bên ngoài vẫn rất lớn," chuyên gia VDSC nhận định.

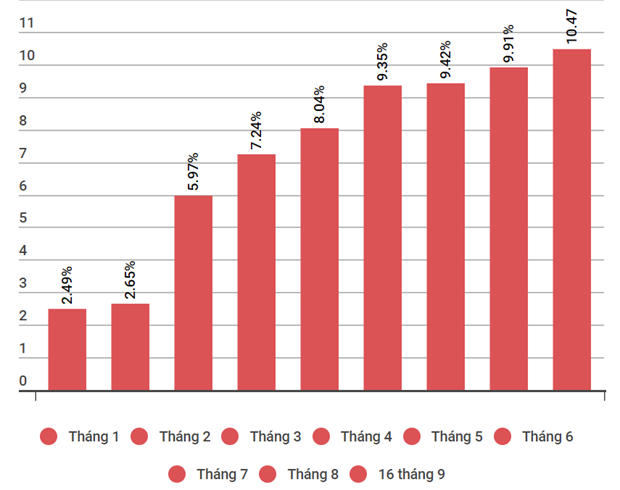

Tăng trưởng tín dụng từ tháng 1 đến 16/9

Chuyên gia Nguyễn Trí Hiếu cũng cho biết mặt bằng lãi suất huy động đi lên khó tránh lãi suất cho vay sẽ tăng, thậm chí, mặt bằng lãi suất cho vay có thể tăng khoảng 1%-1,5% từ nay đến cuối năm 2022 để kiểm soát lạm phát đồng thời khẩn trương giúp Chính phủ thực hiện gói hỗ trợ kinh tế, trong đó có gói hỗ trợ lãi suất 2% với hạn mức 40.000 tỷ đồng.

Một chuyên gia cho biết, hiện lãi suất cho vay có thể đã chạm đáy thời gian qua và khó giảm thêm trong bối cảnh áp lực lạm phát gia tăng, lãi suất đầu vào đi lên và bài toán về nợ xấu tiềm ẩn của hệ thống ngân hàng… Vì vậy, vấn đề quan trọng lúc này là Ngân hàng Nhà nước phải kiểm soát để dòng vốn tín dụng đổ đúng vào các lĩnh vực ưu tiên, sản xuất-kinh doanh thay vì chảy vào những lĩnh vực rủi ro.

Trong khi đó, tại phiên họp trước đó ngày 22/9, Thủ tướng Chính phủ đã yêu cầu Ngân hàng Nhà nước xem xét tăng lãi suất điều hành và lãi suất huy động nhưng lại yêu cầu cố gắng giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế phục hồi sau đại dịch.

Vì vậy, tại cuộc họp báo về kết quả hoạt động quý 3 ngày 23/9, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết quyết định tăng lãi suất điều hành của ngân hàng Trung ương có mục đích chính để kiểm soát lạm phát, ổn định kinh tế vĩ mô, hỗ trợ phục hồi kinh tế, ổn định tỷ giá và thị trường ngoại hối, đảm bảo an toàn hoạt động ngân hàng.

Dù tăng lãi suất điều hành, Ngân hàng Nhà nước cho biết sẽ vận động các tổ chức tín dụng đổi mới công nghệ, tăng hiệu quả quản trị, cắt giảm chi phí để giữ ổn định mặt bằng lãi suất cho vay và nghiên cứu giảm lãi suất ở một số lĩnh vực ưu tiên.

Đến ngày 16/9, tín dụng toàn nền kinh tế tăng 10,47% so với cuối năm 2021 và tăng 17,19% so với cùng kỳ năm 2021. Ngân hàng Nhà Nước cho biết, định hướng tăng trưởng tín dụng năm 2022 khoảng 14% nhưng sẵn sàng điều chỉnh linh hoạt hạn mức tăng trưởng tín dụng để đáp ứng đủ vốn cho nền kinh tế, đặc biệt với 5 lĩnh vực ưu tiên, gồm nông nghiệp-nông thôn, xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp hỗ trợ và ứng dụng công nghệ cao.

Lãnh đạo Ngân hàng Nhà Nước khẳng định, trong bối cảnh hiện nay, việc duy trì công cụ hạn mức tín dụng là phù hợp, nhằm đảm bảo an toàn hoạt động của hệ thống ngân hàng, qua đó góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định vĩ mô.

Bình luận

Thông báo

Bạn đã gửi thành công.

Đăng nhập để tham gia bình luận

Đăng nhập với

Facebook Google