Chính sách thuế thương mại điện tử cần đơn giản, dễ thực hiện

Phó Tổng cục trưởng Tổng cục Thuế Đặng Ngọc Minh cho biết, chính sách thuế của Việt Nam không phân biệt hoạt động kinh doanh theo phương thức truyền thống hay hoạt động kinh doanh có yếu tố thương mại điện tử.

Thương mại điện tử ở Việt Nam đang ngày càng phát triển, tạo ra nhiều cơ hội gia tăng việc làm và phát triển kinh tế khu vực tư nhân, tăng nguồn thu cho ngân sách nhà nước.

Tuy nhiên, do đây là vấn đề mới và tính tuân thủ thuế của khu vực cá nhân kinh doanh, hộ kinh doanh thấp hơn khối doanh nghiệp nên để tạo cơ sở chống thất thu thuế đối với hoạt động kinh doanh này đòi hỏi việc tiếp tục hoàn thiện cơ chế chính sách.

Trong những năm gần đây, đặc biệt để thích ứng với những khó khăn do dịch COVID-19 gây ra, hoạt động thương mại điện tử phát triển nhanh chóng ở Việt Nam.

Ảnh: VGP

Dự báo doanh thu thương mại điện tử bán lẻ năm 2022 đạt trên 16 tỉ USD

Theo số liệu công bố của Cục Thương mại điện tử và Kinh tế số, tốc độ tăng trưởng trung bình doanh thu thương mại điện tử bán lẻ của hai năm 2020 và 2021 đạt 17%/năm, với tổng doanh thu 13,7 tỉ USD, chiếm 7% doanh thu hàng hóa và dịch vụ tiêu dùng cả nước năm 2021. Đặc biệt, giai đoạn dịch bệnh đã góp phần tạo thói quen mua sắm trực tuyến của người tiêu dùng, nhất là ở những thành phố lớn.

Ông Lại Việt Anh, Phó Cục trưởng Cục Thương mại điện tử và Kinh tế số (Bộ Công Thương) cho biết, dự báo năm 2022, tốc độ tăng trưởng của thương mại điện tử Việt Nam khoảng từ 17-20%, đưa doanh thu thương mại điện tử bán lẻ đạt trên 16 tỉ USD, dự kiến chiếm khoảng 7,5% doanh thu hàng hóa, dịch vụ tiêu dùng cả nước.

Theo các chuyên gia kinh tế, có thể thấy mức giá trị giao dịch thương mại điện tử ngày càng lớn, có xu hướng phát triển, nên việc tập trung vào quản lý thu thuế cả về chiều rộng lẫn chiều sâu đối với loại hình này là rất cần thiết và đảm bảo thực hiện đầy đủ các nguyên tắc thu thuế.

Khó quản lý thuế thương mại điện tử

Các giao dịch thương mại điện tử có thể được thực hiện giữa doanh nghiệp với doanh nghiệp; giữa doanh nghiệp với các cá nhân; giữa các cá nhân với nhau... Tuy nhiên, bản chất của thương mại điện tử là không có trụ sở giao dịch, không thực hiện giao dịch trên giấy và một số hàng hóa thực hiện trao đổi trong giao dịch là các hàng hóa vô hình (như các sản phẩm số), nên các giao dịch trong thương mại điện tử thường rất khó kiểm soát, quản lý, giám sát, tiếp cận thông tin.

Bên cạnh đó, nhiều khả năng các hành vi trốn thuế xảy ra thường xuyên và phổ biến hơn gây khó khăn cho quản lý thuế, cũng như lợi nhuận của các doanh nghiệp trong lĩnh vực thương mại điện tử sang các quốc gia có mức thuế thấp hơn, các thiên đường thuế, do đó hằng năm ngân sách có thể thất thu một khoản đáng kể từ thương mại điện tử.

Ông Đặng Ngọc Minh, Phó Tổng cục trưởng Tổng cục Thuế, cho biết việc thu thuế đối với hoạt động kinh doanh thương mại điện tử đang được thực hiện theo đúng quy định của các Luật Thuế hiện hành gồm thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và các quy định về thuế nhà thầu.

Trong số đó, các hộ kinh doanh, cá nhân kinh doanh thuộc đối tượng áp dụng phương pháp tính thuế theo tỉ lệ % trên doanh thu thì thuế giá trị gia tăng, thuế thu nhập cá nhân tính theo tỉ lệ % tương ứng với từng hoạt động, ngành nghề theo quy định. Các trường hợp có doanh thu từ 100 triệu đồng/năm trở xuống thì không phải nộp thuế giá trị gia tăng, thuế thu nhập cá nhân.

Theo quy định về quản lý thuế hiện hành, việc quản lý thuế đối với hoạt động kinh doanh thương mại điện tử của cá nhân trong nước bao gồm hộ kinh doanh, cá nhân kinh doanh có hoạt động kinh doanh thương mại điện tử, cá nhân kinh doanh bán hàng qua mạng xã hội (facebook, youtube, zalo...) và cá nhân tại Việt Nam có cung cấp sản phẩm nội dung thông tin số (game, video, app, phần mềm, âm nhạc...) và nhận được thu nhập từ việc cho đặt quảng cáo trả từ nước ngoài.

Tuy nhiên, ông Đặng Ngọc Minh cũng thừa nhận khó khăn lớn nhất trong quản lý thuế thương mại điện tử nói chung cũng như với các hộ kinh doanh, cá nhân kinh doanh hiện nay là việc quản lý đầy đủ các nguồn thu, đối tượng nộp thuế.

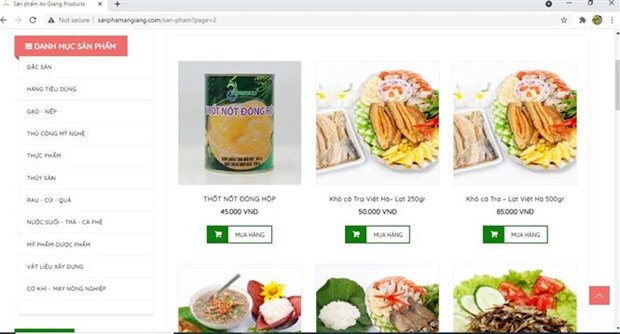

Các sản phẩm nông nghiệp của tỉnh An Giang được bán trên sàn thương mại điện tử "sanphamangiang.com".

Ảnh: Công Mạo/TTXVN

Theo ông Đặng Ngọc Minh, các tổ chức, cá nhân tiến hành hoạt động kinh doanh xuyên biên giới và không thuộc đối tượng đánh thuế của bất kỳ quốc gia nào dựa theo nguyên tắc quản lý thuế truyền thống. Trong khi, các quốc gia đều căn cứ trên sự hiện diện vật chất của người nộp thuế, thì các doanh nghiệp, cá nhân có thể vận dụng các quy định để phân bổ thu nhập tới địa điểm có lợi nhất về thuế theo quy định của từng nước.

Hơn nữa, việc xác định được căn cứ tính thuế trên môi trường số là rất khó khăn. Bởi, các hoạt động kinh doanh có thể thực hiện thông qua website và không cần sự hiện diện vật chất của người nộp thuế tại một nước hay một địa bàn cụ thể, điển hình là quảng cáo trực tuyến và các hoạt động tương tác thông qua nền tảng các mạng xã hội.

Do đó, ông Minh cho rằng rất khó phân biệt rõ các loại thu nhập để làm cơ sở đánh thuế như: doanh thu liên quan đến phần mềm, sản phẩm nội dung thông tin số, các ứng dụng đăng tải trên mạng... nên rất khó để xác định số tiền chi trả cho bản quyền, phí dịch vụ hay doanh thu trả cho sản phẩm số.

Dưới góc độ của một thành phố có số thu đứng đầu cả nước, ông Trần Ngọc Linh, Cục Thuế Thành phố Hồ Chí Minh (Tổng cục Thuế), cho biết việc xử lý thuế của cá nhân kinh doanh có hoạt động thương mại điện tử là từ thông tin do cơ quan thuế đề nghị xác minh, thu thập và do các cơ quan bên ngoài cung cấp. Việc này chưa có quy trình, cơ chế tự rà soát trong nội bộ ngành thuế, cũng như chưa có bộ phận chuyên trách để rà soát thông tin dữ liệu phát sinh trên các trang mạng xã hội… Do đó ngành thuế khó đưa ra rủi ro thuế nhằm kiểm soát, kiểm tra cá nhân kinh doanh từ khâu đăng ký thuế, kê khai thuế, kiểm tra xử lý vi phạm…

Theo ông Trần Ngọc Linh, việc thu thuế đối với hình thức này vẫn còn nhiều hạn chế như khảo sát thực tế địa điểm kinh doanh, so sánh doanh thu của các cá nhân kinh doanh cùng ngành nghề, cùng địa bàn… để xác định doanh thu khoán theo truyền thống.

Vì xác định doanh thu khoán thường không khảo sát được hoạt động thương mại điện tử. Một số trường hợp do khảo sát địa điểm kinh doanh không thuận lợi (nhà trong hẻm nhỏ, xa khu vực dân cư), không thấy có hàng hóa, đầu tư tài sản ban đầu cho hoạt động kinh doanh… dẫn đến không xác định đúng doanh thu và thuế phải nộp…

Đại diện Viện Chiến lược và Chính sách tài chính (Bộ Tài chính) cho rằng cần hoàn thiện cơ sở pháp lý theo hướng đảm bảo nguyên tắc công bằng giữa loại hình kinh doanh truyền thống và kinh doanh thương mại điện tử.

Ảnh minh hoa: VGP

Đảm bảo nguyên tắc công bằng

Để nâng cao hiệu quả quản lý thuế đối với hoạt động thương mại điện tử, đại diện Viện Chiến lược và Chính sách tài chính (Bộ Tài chính) cho rằng cần hoàn thiện cơ sở pháp lý theo hướng đảm bảo nguyên tắc công bằng giữa loại hình kinh doanh truyền thống và kinh doanh thương mại điện tử.

Đặc biệt, các cơ chế, chính sách về thuế phải tạo điều kiện thuận lợi cho các hoạt động thương mại điện tử phát triển, không tạo ra rào cản đối với người tiêu dùng.

Nói một cách dễ hiểu thì “chính sách thuế đối với thương mại điện tử cần hướng đến mục tiêu đơn giản, dễ thực hiện và giảm chi phí tuân thủ cho doanh nghiệp, một mặt không trở thành rào cản đối với sự phát triển của nền kinh tế số nói chung và của thương mại điện tử nói riêng, Mặt khác, vẫn đảm bảo thu đúng, thu đủ số thuế cho ngân sách nhà nước”, đại diện Viện Chiến lược và Chính sách tài chính nói.

Ông Đặng Ngọc Minh cho biết ngành thuế đã tăng cường tuyên truyền, hỗ trợ người nộp thuế là cá nhân kinh doanh thương mại điện tử thực hiện kê khai, nộp thuế theo quy định, hoàn thiện quy định pháp luật về thuế để tăng cường trách nhiệm của chủ sở hữu sàn thương mại điện tử trong việc khai thuế, nộp thuế thay cho người bán hàng hóa, dịch vụ thông qua sàn thương mại điện tử có chức năng đặt hàng trực tuyến và cung cấp thông tin cho cơ quan thuế bằng phương thức điện tử.

Bình luận

Thông báo

Bạn đã gửi thành công.

Đăng nhập để tham gia bình luận

Đăng nhập với

Facebook Google