Áp lực nợ xấu, ngân hàng tăng bộ đệm rủi ro

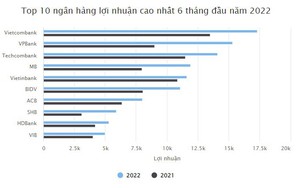

Ngành Ngân hàng vừa ghi nhận những kết quả kinh doanh đầy ấn tượng trong nửa đầu năm với mức tăng trưởng tín dụng cao nhất trong hơn 10 năm qua cùng các kỷ lục về lợi nhuận. Song, chất lượng tài sản lại đang là mối quan ngại tại một số ngân hàng khi nợ xấu vẫn đang có xu hướng gia tăng.

Nợ có khả năng mất vốn tăng mạnh

Tính đến thời điểm này, hầu hết các ngân hàng đã công bố báo cáo tài chính quý II/2022. Trong đó, điểm đáng lưu ý nhất là số dư nợ nhóm 5 (nợ có khả năng mất vốn) đã tăng mạnh trong 6 tháng qua.

Cụ thể, tính đến ngày 30/6/2022, nợ nhóm 5 tại các ngân hàng ở mức hơn 80.300 tỉ đồng, tăng 29% so với hồi đầu năm và chiếm đến 55% tổng số nợ xấu của ngành. Tổng nợ xấu nội bảng cũng tăng lên mức hơn 146.000 tỉ đồng, ttăng 17,5% so với đầu năm.

Xét về số dư tuyệt đối, Ngân hàng Nông nghiệp và Phát triển Nông thôn (Agribank) đang có số dư nợ xấu cao nhất hệ thống với gần 30.000 tỉ đồng, tăng 22% so với thời điểm đầu năm.

Trong khi đó, tại Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), nợ xấu hợp nhất (bao gồm cả nợ xấu đến từ Công ty Tài chính FE Credit) đạt số dư tuyệt đối tới 20.000 tỉ đồng, tăng 27% trong nửa đầu năm; trong đó, nợ nhóm 5 tăng tới 143%.

Đáng chú ý, phần lớn nợ xấu trong số này thuộc về FE Credit do phân khúc cho vay tiêu dùng mang tính rủi ro cao, đi kèm với khó khăn do dịch COVID-19 nên ảnh hưởng đến khả năng trả nợ của khách hàng. Còn nếu chỉ tính riêng ngân hàng mẹ VPBank, nợ xấu ở ngưỡng 8.000 tỉ đồng; trong đó, nợ mất vốn chỉ 1.000 tỉ đồng.

Cũng là một trong những ngân hàng ghi nhận con số nợ xấu tuyệt đối ở mức cao, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) có tới 16.650 tỉ đồng nợ xấu, tăng 33,4% sau 6 tháng đầu năm; trong đó, nợ nhóm 5 tăng tới 128%.

Kế sau là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV). Với quy mô tín dụng trong top đầu, từng giữ ngôi quán quân về nợ xấu, nhưng nay BIDV đã lui về sau với số dư nợ xấu tính đến 30/6/2022 là 15.100 tỉ đồng, tăng 11,8% so với đầu năm; trong đó, nợ có khả năng mất vốn tăng 18%.

Với quy mô tín dụng lớn, nợ xấu tuyệt đối tại các ngân hàng trên ở mức cao cũng là điều tất yếu.

Xét về con số tương đối, Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) và Ngân hàng TMCP Quân đội (MB) đang là các ngân hàng có mức tăng trưởng nợ xấu cao nhất 6 tháng qua, lần lượt là 58% và 52,3%.

Còn nếu xét về tỉ lệ nợ xấu trên tổng dư nợ cho vay, đa phần các ngân hàng đều giữ tỉ lệ này dưới mức 3% như SHB (2,54%), Agribank (2,15%), VietinBank (1,34%)...

Cá biệt một số ngân hàng có tỉ lệ nợ xấu cao trên 3% như Ngân hàng TMCP Bảo Việt (BaoViet Bank) 3,63%; Ngân hàng TMCP Việt Nam Thương Tín (Vietbank) 3,99%; VPBank 5,25%. Thậm chí, nợ xấu của Ngân hàng TMCP Quốc dân (NCB) còn nhảy vọt lên hơn 11%.

Theo quy định của Ngân hàng Nhà nước, ngân hàng nếu không kiểm soát được nợ xấu dưới mức 3% sẽ bị giới hạn nhiều hoạt động như: Không được mua trái phiếu doanh nghiệp; không được cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu cũng như mua, nắm giữ cổ phiếu các ngân hàng khác...

Tình trạng nợ xấu của các ngân hàng tăng mạnh trong nửa đầu năm và có xu hướng tiếp tục tăng trong thời gian tới đã từng được giới chuyên gia dự báo. Đặc biệt, bức tranh nợ xấu trong các quý tới sẽ ngày càng lộ diện rõ ràng hơn khi Thông tư 14/2021/TT-NHNN về cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng cá nhân và doanh nghiệp do dịch COVID-19 đã chính thức hết hạn.

Theo PGS. TS Đinh Trọng Thịnh, Giảng viên cao cấp Học viện Tài chính, dù liên tục báo lãi "đậm" trong nửa đầu năm nhưng các ngân hàng cũng đang phải đối mặt với áp lực không nhỏ về nợ xấu trong tương lai, nhất là khi Thông tư 14 đã hết hạn từ ngày 30/6. Các ngân hàng do đó sẽ phải tăng trích lập dự phòng rủi ro nợ xấu, kéo theo thách thức về tăng trưởng lợi nhuận.

Với bộ đệm dự phòng mạnh mẽ, các ngân hàng có thể giảm thiểu rủi ro nợ xấu gia tăng trong thời gian tới.

Đệm dày cho dự phòng rủi ro

Phân tích kết quả kinh doanh 6 tháng năm 2022, Công ty Cổ phần Chứng khoán VNDIRECT nhận định: Chất lượng tài sản của các ngân hàng đã được cải thiện đáng kể so với giai đoạn 2016-2017, cộng thêm bộ đệm dự phòng mạnh mẽ, các ngân hàng có thể giảm thiểu rủi ro nợ xấu gia tăng trong thời gian tới.

Trên thực tế, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) dù có tỉ lệ nợ xấu 0,61% thấp nhất trong nhóm các ngân hàng thương mại có vốn Nhà nước, song đây lại là quán quân với bộ đệm dày nhất dành cho dự phòng rủi ro khi tỉ lệ bao phủ nợ xấu của Vietcombank lên mức kỷ lục 506%.

Lãnh đạo Vietcombank từng nhiều lần chia sẻ rằng “cơm không ăn gạo còn đó”, việc tăng trích lập dự phòng không chỉ giúp ngân hàng có bộ đệm để xử lý rủi ro, mà còn là “của để dành” trong tương lai. Bởi sau khi quá trình xử lý nợ xấu hoàn tất, hoàn nhập dự phòng rủi ro cũng sẽ đóng góp tích cực vào lợi nhuận.

Tương tự, tại BIDV, tỉ lệ bao phủ nợ xấu nâng từ mức 215% hồi cuối năm trước lên tới 263%. Trong khi tại MB là 221%, VietinBank là 190%. Ngân hàng TMCP Á Châu (ACB) cũng có tỉ lệ bao phủ nợ xấu tiếp tục ở mức cao 185%, tương đương với việc cứ mỗi 100 đồng nợ xấu thì ACB đang trích lập tới 185 đồng...

Ngược lại, một số ngân hàng có tỉ lệ bao phủ nợ xấu thấp là SHB với 63,1%, Ngân hàng TMCP Quốc tế (VIB) 54%, Ngân hàng TMCP An Bình (ABBank) 52,2%, VPBank 47,95%...

Trước thực tế này, các chuyên gia phân tích Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) cho rằng tỉ lệ trích lập dự phòng cao hay thấp là do "khẩu vị" và quan điểm riêng của mỗi ngân hàng. Theo thời gian, bên cạnh việc xử lý nợ xấu, nợ bị ảnh hưởng bởi dịch COVID-19 cơ cấu lại dần hồi phục…, tiềm năng hoàn nhập dự phòng vào lợi nhuận cũng là một điểm đáng chú ý.

Cùng quan điểm, Công ty TNHH Chứng khoán Yuanta Việt Nam cho rằng, khả năng thu hồi các khoản thanh toán của những khoản nợ tái cơ cấu sẽ tác động khá lớn lên lợi nhuận năm 2022 của các ngân hàng. Nếu dư nợ tái cơ cấu được phân loại thuộc nhóm nợ xấu, các ngân hàng, nhất là các ngân hàng có tỉ lệ dự phòng rủi ro thấp sẽ phải bổ sung trích lập dự phòng, "ăn mòn" lợi nhuận.

Theo quy định, ngân hàng được phép trích lập toàn bộ nợ xấu do bị ảnh hưởng bởi dịch COVID-19 được cơ cấu lại, hoặc trích lập rải ra trong 3 năm. Tỉ lệ bao phủ nợ xấu chênh lệch lớn giữa các ngân hàng cho thấy sự khác biệt trong "khẩu vị" rủi ro mỗi ngân hàng.

Dự báo về tình hình nợ xấu, Tiến sỹ Cấn Văn Lực, Chuyên gia Kinh tế trưởng của BIDV ước tính năm nay nợ xấu nội bảng sẽ đẩy lên mức 2% và nợ xấu gộp ở mức khoảng 6%. Mặc dù nợ xấu nội bảng có vẻ như đang giảm trong thời gian vừa qua nhưng vẫn cần phải có luật hóa để xử lý nợ xấu, bởi vì nợ xấu nội bảng giảm nhưng nợ xấu tiềm ẩn lại tăng.

"Nợ xấu là vấn đề liên tục xảy ra chứ không phải chỉ có thời kỳ kinh tế khó khăn. Do đó cần có một khung pháp lý để xử lý nợ xấu chứ không phải để cho cộng dồn tích tụ tạo nên những nguy cơ, những điểm tắc nghẽn cho kinh tế quốc gia", ông Lực đề xuất.

Liên quan đến hành lang pháp lý, Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng được đánh giá là công cụ xử lý nợ xấu hiệu quả trong 5 năm qua, đã được Quốc hội đồng ý kéo dài từ ngày 15/8/2022 đến hết ngày 31/12/2023.

Theo Nghị quyết của Kỳ họp thứ 3, Quốc hội Khóa XV, Chính phủ phải hoàn thiện khung khổ pháp lý trên cơ sở kế thừa các chính sách của Nghị quyết 42/2017/QH14 thông qua việc sửa đổi, bổ sung Luật Các tổ chức tín dụng và các luật liên quan để trình kết quả đề xuất lên Quốc hội tại kỳ họp lần thứ 5, sẽ diễn ra vào tháng 5/2023. Sau đó, Quốc hội sẽ cho ý kiến hoàn thiện và thông qua vào kỳ họp tháng 10/2023, nhằm tránh khoảng trống pháp lý xử lý nợ xấu sau khi Nghị quyết 42 hết hiệu lực vào ngày 31/12/2023.

Link nội dung: https://congdankhuyenhoc.vn/ap-luc-no-xau-ngan-hang-tang-bo-dem-rui-ro-179220806163018171.htm